- EAN13

- 9782804488017

- Éditeur

- Larcier

- Date de publication

- 23 août 2016

- Collection

- LSB. DR.AFF.B.L

- Nombre de pages

- 342

- Dimensions

- 23,5 x 15,6 x 2 cm

- Poids

- 481 g

- Langue

- fre

- Langue originale

- fre

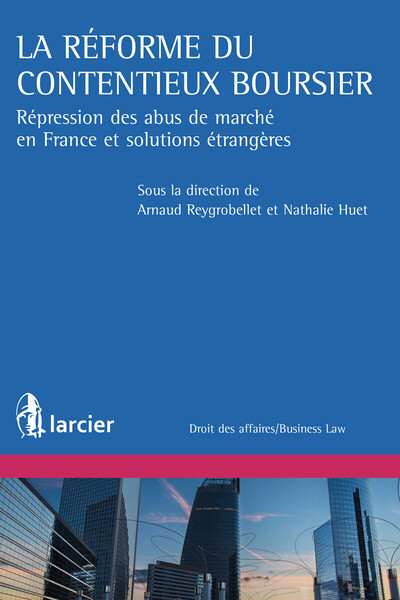

La Réforme Du Contentieux Boursier, Répression Des Abus De Marchés En France Et Solutions Étrangères

Arnaud Reygrobellet, Nathalie Huet

Larcier

Prix public : 73,00 €

Le système français de répression des abus de marché (opérations d’initiés, manipulations de cours, diffusion d’informations fausses ou trompeuses) se caractérisait par la possibilité de poursuivre et sanctionner, le cas échéant, les auteurs d’une infraction, à la fois administrativement, devant l’Autorité des marchés financiers, et pénalement. Ce système de cumul des poursuites et des sanctions en matière boursière avait déjà été remis en cause par un arrêt fort remarqué de la Cour européenne des droits de l’homme rendu le 4 mars 2014 condamnant l’Italie pour non-respect du principe Non bis in idem (Grande Stevens). Il était donc voué à être réformé. L’exigence de réforme est devenue plus urgente encore par la combinaison de deux facteurs. D’abord, faisant suite à l’arrêt Grande Stevens, le Conseil constitutionnel a condamné le dispositif français, enjoignant au législateur de réécrire, avant 1er septembre 2016, un certain nombre de dispositions du code monétaire et financier. Parallèlement, la transposition, avant le 1er juillet 2016, de deux textes communautaires, le Règlement UE n° 596/2014 sur les abus de marché et la directive correspondante relative aux sanctions pénales qui leur sont applicables impose également une adaptation de notre droit. Comment concilier l’ensemble de ces impératifs de façon à remodeler un système répressif qui soit à la fois dissuasif, efficace et juste ? Le CREDA explore, dans cette étude, les différentes voies possibles pour améliorer le traitement du contentieux boursier en ses deux pans : répressif et indemnitaire. Pour ce faire, sont analysées, dans un premier temps, les déficiences réelles ou supposées du traitement des abus de marché en France jusqu’à la réforme de l’été 2016 ; puis sont présentées des solutions étrangères (Allemagne, Italie, Royaume-Uni, États-Unis) qui, par leur approche, originale ou pragmatique, du cumul des procédures, peuvent être source d’inspiration. La deuxième partie de l’ouvrage présente les différentes solutions qu’il était possible d’envisager pour améliorer le traitement du contentieux boursier, avant de proposer une analyse critique de la réforme finalement adoptée par le législateur à l'été 2016.