- EAN13

- 9783841678874

- Éditeur

- Univ Européenne

- Date de publication

- 27 janvier 2016

- Collection

- OMN.UNIV.EUROP.

- Nombre de pages

- 624

- Dimensions

- 22,9 x 15,2 x 3,5 cm

- Poids

- 904 g

- Langue

- fre

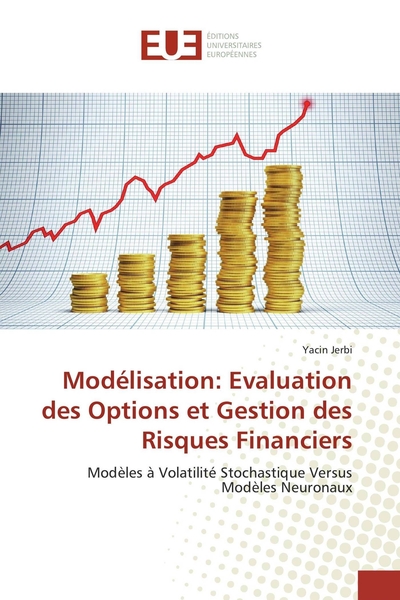

Modélisation: Evaluation Des Options Et Gestion Des Risques Financiers, Modèles À Volatilité Stochastique Versus Modèles Neuronaux

Yacin Jerbi

Univ Européenne

Prix public : 64,90 €

L'objectif de ce livre est de comparer des modèles à volatilité stochastique avec des modèles neuronaux, en termes d'évaluation d'options européennes et de gestion des risques financiers, en se basant sur des données réelles. Les approches de modélisation et de calibration sont présentées avec détail. Le livre traite les points suivants : Présentation des outils et des fondements de la finance stochastique, Présentation, avec détail, de la teneur du modèle de Black & Scholes (BS) : Elaboration et la résolution de l'EDP de BS ont été détaillées, Elaboration l'EDP de Garman (1976) relative aux modèles à volatilité stochastique, Résolution numérique de son schéma par l'algorithme de Hopscotch, après étude détaillée de sa consistance, de sa stabilité et de sa convergence, Présentation de l'approche pour la résolution par simulations de Monte Carlo, Modélisation neuronale pour l'évaluation des options européennes, en se basant sur l'algorithme « cascade correlation », Elaboration des formules des Greeks, et de la méthodologie de calcul de l'erreur de couverture, dans le cas d'un portefeuille autofinancé, en considérant des stratégies dynamiques de couverture.